In giapponese Harami vuol dire “con un corpo all’interno di se”. Ed in effetti il suo nome rispecchia le sue caratteristiche. Difatti, l’Harami vuole che il corpo della prima candela comprenda completamente quello della seconda.

In giapponese Harami vuol dire “con un corpo all’interno di se”. Ed in effetti il suo nome rispecchia le sue caratteristiche. Difatti, l’Harami vuole che il corpo della prima candela comprenda completamente quello della seconda.

In questa pagina avremo modo di comprendere meglio le principali caratteristiche e scenari psicologici suggeriti da questo pattern a due giorni.

Oltre al fatto di notare che spesso il colore delle candele che formano questo pattern è opposto.

Nello studio delle candele giapponesi i livelli di riferimento sono l’apertura e la chiusura e non i massimi e i minimi. In queste righe che spiegano le particolarità del pattern Harami avremo modo di trovare molte analogie con il tradizionale inside day. Ovviamente con la differenza che nell’inside day si prendono in considerazione i massimi ed i minimi, mentre per l’Harami i nostri riferimenti saranno l’apertura e chiusura del corpo della candela.

Le particolarità per riconoscere l’Harami

- Colore della candela a range ridotto contrario alla candela con ampio range.

- Giornata ad ampio range preceduta da un trend marcato.

- Giornata da ampio range seguita da una giornata a range ridotto dove il corpo deve essere integralmente compreso nel corpo della prima candela.

- Meglio ma non determinante che il colore della primo giornata ad ampio range rifletta l’andamento del trend.

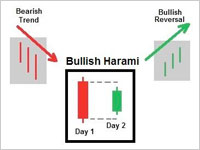

Harami rialzista Ipotizziamo che un trend negativo è progredito per un certo periodo di tempo. Sul nostro grafico abbiamo una candela nera ad ampio range con volumi medi che alimenta questo trend. Nella giornata seguente registriamo un’apertura più alta che comporta dei timori per tutti gli operatori che si trovano esposti sul mercato con delle posizioni ribassiste. Cosa accade! Molte posizioni di vendita vengono liquidate, cosi facendo il prezzo sale. Le spinte positive si attenuano quando sul mercato compaiono gli operatori che cercano opportunità di vendita. I volumi di scambio risultano superiori rispetto alla giornata precedente, chiaro segnale che è in atto una corsa alla chiusura delle posizioni ribassiste. L’inversione del trend durante la terza giornata potrebbe fornirci la prova dell’avvenuto capovolgimento del mercato.

Ipotizziamo che un trend negativo è progredito per un certo periodo di tempo. Sul nostro grafico abbiamo una candela nera ad ampio range con volumi medi che alimenta questo trend. Nella giornata seguente registriamo un’apertura più alta che comporta dei timori per tutti gli operatori che si trovano esposti sul mercato con delle posizioni ribassiste. Cosa accade! Molte posizioni di vendita vengono liquidate, cosi facendo il prezzo sale. Le spinte positive si attenuano quando sul mercato compaiono gli operatori che cercano opportunità di vendita. I volumi di scambio risultano superiori rispetto alla giornata precedente, chiaro segnale che è in atto una corsa alla chiusura delle posizioni ribassiste. L’inversione del trend durante la terza giornata potrebbe fornirci la prova dell’avvenuto capovolgimento del mercato.

L’Harami rialzista diventa un Paper Umbrella o un Hammer, segnalando un punto d’inversione del mercato. Inoltre, dato che l’Harami rappresenta le prime due giornate dei pattern Three Inside Up e Three Inside Down. L’Harami rialzista costituisce la prima parte di un Three Inside Up, mentre un Harami ribassista rappresenta quella di un Three Inside Down.

Harami ribassista Sul mercato è maturato un trend positivo alimentato da una candela bianca ad ampio range con elevati volumi di scambio. Il giorno dopo si registra un’apertura più bassa, il prezzo fluttua per l’intera giornata all’interno di un piccolo trading range per poi concludere la giornata su un livello più basso, ma sempre all’interno del range del corpo della candela precedente. Proprio per questo brusco cedimento del trend, molti trader potrebbero preoccuparsi, soprattutto se i volumi sono ridotti. Siamo in una fase d’inversione del trend. La chiusura più bassa nella terza giornata potrebbe darci la conferma.

Sul mercato è maturato un trend positivo alimentato da una candela bianca ad ampio range con elevati volumi di scambio. Il giorno dopo si registra un’apertura più bassa, il prezzo fluttua per l’intera giornata all’interno di un piccolo trading range per poi concludere la giornata su un livello più basso, ma sempre all’interno del range del corpo della candela precedente. Proprio per questo brusco cedimento del trend, molti trader potrebbero preoccuparsi, soprattutto se i volumi sono ridotti. Siamo in una fase d’inversione del trend. La chiusura più bassa nella terza giornata potrebbe darci la conferma.

L’Harami ribassista diventa una Shooting Star.